http://goldenfront.r...eskoe-myshlenie

Она полезна не только здравомыслием ее автора, но и прямым отношением к ТА - нет ничего равного, все уникально - момент времени и объект.

Отправлено 12 September 2013 - 11:13

http://goldenfront.r...eskoe-myshlenie

Она полезна не только здравомыслием ее автора, но и прямым отношением к ТА - нет ничего равного, все уникально - момент времени и объект.

Отправлено 12 September 2013 - 11:52

Несколько стран были определены как «Ось зла» - термин, отражающий незнание основ геометрии.

повеселило )

а вообще статья весьма занимательная и толковая.

=^.^=

Отправлено 12 November 2018 - 18:48

Главная страница сайта Berkshire Hathaway Inc. :

Яркий пример когда в "bells and whistles" нет необходимости, потому что все знают что кроется за этим скромным дизайном ![]()

TELEGRAM ТАКТИКА АДВЕРЗА

Отправлено 05 September 2019 - 19:14

"Сланцегеддон" (ShaleMageddon)

Здравствуйте, коллеги!

Публикую целиком текст этой статьи:

"Очень медленно, но неумолимо признаки "сланцегеддона" как первые подснежники пробиваются в инфополе.

Напомню генезис термина #сланцегеддон: - "С легкой руки Бена Делла, со-владельца Private Equity фонда Kimmeridge Energy Management, в оборот входит прекрасный термин "Сланцегеддон" (ShaleMageddon), который обозначает незавидную участь сланцевой индустрии в США. [...] впервые за 10 лет инвесторы начинают реально требовать от сланцевиков хоть какой-то прибыли на вложения, а сланцевики принципиально не могут эту самую прибыль показать"

И вот Рейтер пару дней назад сообщает прекрасное:

"Американские энергетические компании снизили число нефтяных буровых установок девятый месяц кряду до минимума с января 2018 года на фоне сокращения расходов. За неделю, завершившуюся 30 августа, число буровых установок снизилось на 12 до 742, минимума с начала января 2018 года, сообщила в пятницу нефтесервисная компания Baker Hughes. [...] Количество буровых установок, ранний индикатор объема будущей добычи в США, снижается последние девять месяцев, поскольку независимые компании, занимающиеся разведкой и добычей, сокращают расходы на бурение новых скважин, сфокусировавшись на росте прибыли, а не увеличении добычи."

Тут есть два варианта: или надо поверить в довольно серьезное увеличение эффективности технологии, которое позволит сохранить рост добычи при падении количества новых скважин (чудеса бывают, но верится с трудом), или это действительно у нас вырисовываются ранние признаки будущего замедления роста и/или падения самой добычи - ибо "сланцевый сектор" работает по схеме "Красная королева в стране чудес", которая предполагает, что "нужно быстро бежать чтобы остаться на месте" - в смысле нужно постоянно наращивать количество скважин чтобы хотя бы сохранить уровень добычи из-за того насколько быстро падает добыча каждой новой (и каждой последующей) скважины.

Впрочем, лично меня устроят оба варианта: будущий структурный дефицит предложения нефти на рынке из-за глобального падения инвестиций в конвенциональные проекты (в два раза по сравнению с 2014 годом) практически неизбежен, а акции вполне хороших, дивидендных, глобальных нефтяных компаний сейчас торгуются по бросовым ценам. Это значит, что каждый дополнительный месяц сравнительно низких цен на нефть - это подарок судьбы для настоящих value investors. (традиционный дисклеймер: это не рекомендация покупки конкретных финансовых инструментов. Для того чтобы получить белый, пушистый, официально одобренный, с печатями, сертификатами и благословением регулятора личный финансовый план, к которому прилагается возможность потом обвинить советчика во всех проблемах, - обращайтесь к банкам и брокерам, они будут рады вас обслужить.)

Как справедливо заметил один мой американский коллега: нефтяные акции сегодня - это примерно как акции табачных компаний в 2000-2001, когда все хоронили эту индустрию (посмотрите на график Altria (Marlboro) с 2000, при том что Altria еще и жирнейшие дивиденды платила и платит). Инвестиции против "всеобщего знания о чем-то" (например, о том что "табаку конец" или "нефть скоро будет не нужна, везде будет одна зеленая энергетика и Элон Маск") - периодически могут оказываться довольно прибыльными, но только для очень терпеливых."

Источник

Акции компании Cimarex Energy (XEC) крепенького сланцевика, в релизе которой:

"Driven by strong rates of return from oil and liquids-rich natural gas wells, Cimarex invested $1.28 billion for exploration and development activities in the Permian and Mid-Continent regions in 2017 and plans to invest $1.6 to $1.7 billion in these areas during 2018"

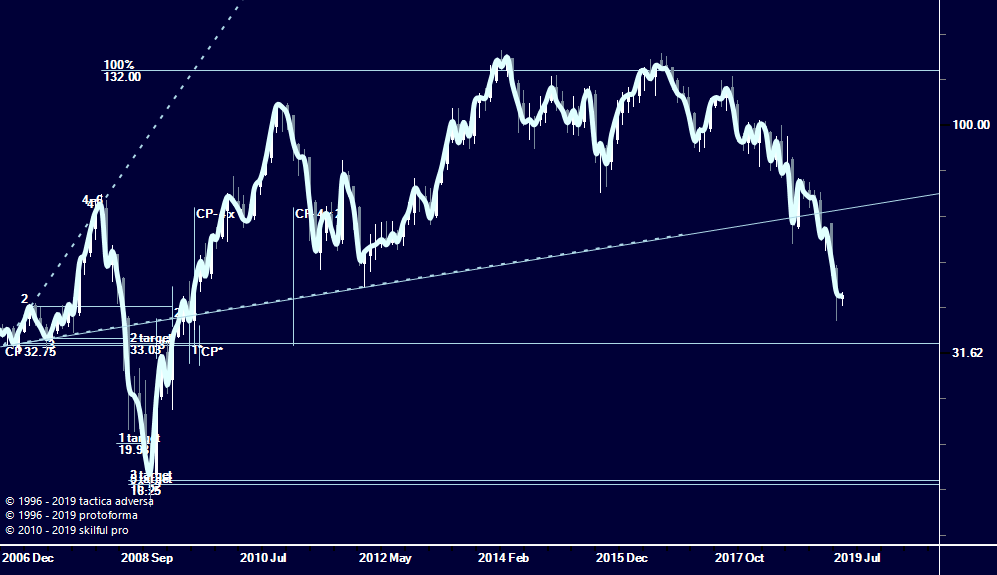

Месячный план ( "Неисповедимы пути. Иногда тактика Адверза должна совершить полный круг, чтобы дать должные следствия."):

просели практически на 70% с 2017 года:

При подготовке топика использовались данные с сайта protoforma.pro

Расчёты моделей производились с использованием программного комплекса Skilful Pro .

TELEGRAM ТАКТИКА АДВЕРЗА

Отправлено 23 September 2019 - 14:06

О дэйтрейдинге :

Полный текст статьи в вложении.

SSRN-id3423101.pdf 266.19К

16971 Количество загрузок:

SSRN-id3423101.pdf 266.19К

16971 Количество загрузок:

TELEGRAM ТАКТИКА АДВЕРЗА

Отправлено 09 November 2019 - 13:32

Психология победителей или о работе в моменте.

"Основные слагаемые успеха

Одно из наиболее важных решений, которые приходится принимать каждому СЕО, касается рационального использования времени. В особенности сколько его расходуется в трех важнейших областях: управлении рабочими процессами, распределении активов и отношении с инвесторами. Подход Генри Синглтона к тайм-менеджменту сильно отличался от методов его коллег Текса Торнтона и Гарольда Дженина и очень напоминал подход СЕО-аутсайдеров.

Как он сказал в интервью журналу Financial World в 1978 году: «Я не откладываю на потом никакие повседневные обязанности, а потому не попадаю в какую-то особую рутину. Я определяю свою работу не жесткими рамками, а главным принципом: иметь свободу делать то, что будет наилучшим образом, как мне кажется, соответствовать интересам компании в любое время». Синглтон избегал детальных стратегических планов, предпочитая вместо этого сохранять гибкость и не торопиться с решениями. Однажды на годовом собрании акционеров Teledyne он отметил: «У многих людей, как я знаю, есть грандиозные точные планы, они проработали всевозможные моменты. Но мы подвержены огромному количеству внешних воздействий, подавляющее большинство которых просто невозможно предсказать. Так что я предпочитаю оставаться гибким». В интервью журналисту BusinessWeek он объяснил свои слова еще проще: «Мой единственный план – это продолжать ходить на работу… мне больше нравится управлять кораблем каждый день, чем планировать наперед путь в будущее».

Рис. 2.2. Цена акций Teledyne при Синглтоне в сравнении с S&P 500 и конкурентами

* Скорректированный показатель с учетом дробления акций, выплаты дивидендов акциями, выплаты дивидендов в денежной форме (предположительно будут реинвестироваться и облагаться налогом в 40 %).

** Сопоставимые конгломераты включают Litton Industries, ITT, Gulf & Western и Textron.

*** Совокупный среднегодовой показатель роста.

===

Баффет и Синглтон: разлученные при рождении?

Многие из принципов уникального подхода Уоррена Баффета к управлению Berkshire Hathaway были впервые применены Синглтоном в Teledyne. На самом деле Синглтона можно считать своего рода прототипом Баффета, поскольку между этими двумя виртуозными СЕО есть необъяснимое сходство.

• СЕО как инвестор. И Баффет, и Синглтон сформировали компании, которые позволяли им сконцентрироваться не на операционной деятельности, а на распределении капитала. Оба считали себя прежде всего инвесторами, а не менеджерами.

• Децентрализация операций при централизованных инвестиционных решениях. Оба CEO управляли децентрализованными структурами с небольшим числом сотрудников в головном офисе и немногими (если таковые были вообще) промежуточными звеньями между подразделениями компании и ее топ-менеджментом. Оба лично принимали все ключевые решения о распределении активов.

• Философия инвестиций. И Баффет, и Синглтон специализировались на инвестициях в те индустрии, которые они хорошо знали. При этом они чувствовали себя вполне комфортно, держа концентрированные портфели государственных ценных бумаг.

• Подход к отношениям с инвесторами. Оба они не посещали конференций и не предоставляли аналитикам прогнозы квартальной прибыли. Вместо этого публиковали очень информативные годовые отчеты, предоставляя детальные сведения по каждому бизнес-подразделению компании.

• Дивиденды. Teledyne, единственный среди конгломератов, не платил дивидендов в первые 26 лет своей работы. Berkshire не платил дивидендов никогда.

• Дробление акций. Акции Teledyne были самыми дорогими на Нью-Йоркской фондовой бирже бóльшую часть времени в 1970–1980-х годах. Баффет никогда не проводил сплит по акциям Berkshire класса А[33] (сейчас они торгуются на уровне более 120 000 долларов за акцию).

• Большая доля собственности CEO. У Синглтона и Баффета были существенные доли собственности в своих компаниях (13 % у Синглтона и свыше 30 % – у Баффета). Они мыслили как собственники, поскольку ими и являлись.

• Дочерние страховые компании. И Синглтон, и Баффет признавали потенциал инвестирования в страховые компании для создания стоимости в интересах акционеров; для обеих компаний страхование было крупнейшим и важнейшим бизнесом.

• Аналогия с рестораном. Фил Фишер, известный инвестор, однажды сравнил компании с ресторанами: благодаря сочетанию политики и решений (по аналогии с кухней, ценами и обстановкой) они сами выбирают себе клиентов.

Можно сказать, что и Баффет, и Синглтон управляли крайне необычными «ресторанами», которые со временем привлекли единомышленников, ориентированных на длительные отношения."

---

"Правила лучших CEO. История и принципы работы восьми руководителей успешных компаний"

Уильям Торндайк

TELEGRAM ТАКТИКА АДВЕРЗА

Отправлено 17 February 2021 - 12:37

очень много полезных размышлений!

0 пользователей, 1 гостей, 0 анонимных