Краткая информация о методе и ссылки на основные публикации.

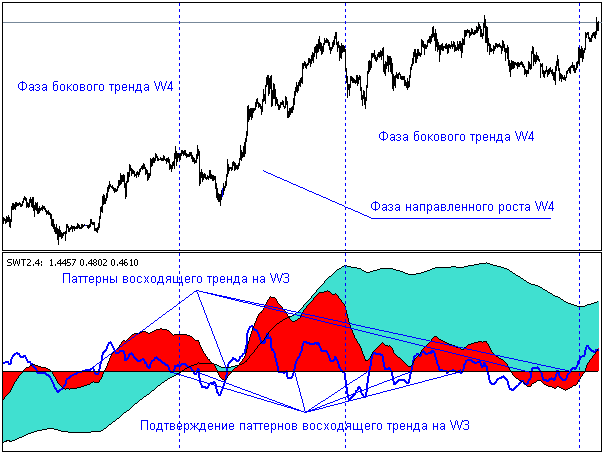

В анализе рынка используется методика исследования параметров движения цены на основе основе разложения графика по базису стохастических волновых трендов - SWT-метод.

В основе теории лежит аксиома, учитывающая тот очевидный факт, что изменение цены любого актива на любом промежутке времени равно сумме всех изменений цены внутри данного промежутка, а также предположение о независимости действий отдельных участников рынка.

На этой основе строится теория, сводящая процессы движения рыночных цен к широкому классу физических систем с самоорганизованной критичностью (или систем с фликкер-шумом), имеющих фрактальные свойства и описывающих широчайший класс природных явлений от осыпания песка в песочных часах до объектов геологического и космического масштаба.

Теория позволяет с единых позиций объяснить фрактальный характер и природу цикличного движения рыночных цен, иерархию и вложенность циклов, отмеченных в ряде прикладных эмпирических исследований, изучавших циклические и волновые свойства рыночных процессов.

Ссылки на основные публикации по теории метода:

Статья 1. Новые методы анализа финансовых рынков: теоретические основы иерархического подхода. /Н.И. Скриган, Н.Н. Скриган

Новые методы анализа финансовых рынков: теоретические основы иерархического подхода. /Н.И. Скриган, Н.Н. Скриган

Статья 2. Стохастические волновые тренды — применение иерархического подхода к анализу рынков /Н.И. Скриган, Н.Н. Скриган

Стохастические волновые тренды — применение иерархического подхода к анализу рынков /Н.И. Скриган, Н.Н. Скриган

Статья 3. Принцип декомпозиции: особенности применения при анализе и прогнозировании финансовых рынков. Часть 1 / Н. И. Скриган, Н. Н. Скриган

Принцип декомпозиции: особенности применения при анализе и прогнозировании финансовых рынков. Часть 1 / Н. И. Скриган, Н. Н. Скриган

Статья 4. Принцип декомпозиции: особенности применения при анализе и прогнозировании финансовых рынков. Часть 2 / Н. И. Скриган, Н. Н. Скриган

Принцип декомпозиции: особенности применения при анализе и прогнозировании финансовых рынков. Часть 2 / Н. И. Скриган, Н. Н. Скриган

SWT-метод. Популярное изложение.

1. Принцип декомпозиции

SWT-метод основан на применении принципа декомпозиции к задаче анализа финансовых рынков.

Принцип декомпозиции – это универсальный научный метод решения сложных задач, основанный на использовании структуры задачи и ее разбиении на более простые подзадачи. Разбиение это повторяется до уровня простых подзадач, на котором дальнейшее упрощение не имеет практического смысла. При этом сложное целое расчленяется на более простые части, которые будучи соединены надлежащим образом, снова образуют единое целое.

Тренды и циклы. Попытки применения принципа декомпозиции к анализу финансовых рынков достаточно традиционны и базируются на понятиях тренда и цикла.

Тренд или тенденция - определенное движение цены в том или ином направлении - является основополагающим понятием технического анализа. Следует отметить, что в реальной жизни ни один рынок не движется в каком-либо направлении монотонно. Движение цены представляет собой серию зигзагов, то подъем, то падение, и разобраться с направлением тенденции в текущем хаосе рыночных котировок совсем непросто, если не использовать некоторые простые формальные правила и определения. Основополагающим принципом в определении направления тренда является метод последовательности пиков и впадин (подход впервые предложен Чарльзом Доу), который основан на том факте, что изменения цен растущего рынка представляют собой последовательность волн, в которой каждый последующий пик или впадина находятся выше своих предшественников. Прерывание восходящей закономерности в последовательности растущих пиков и впадин является признаком изменения тенденции.

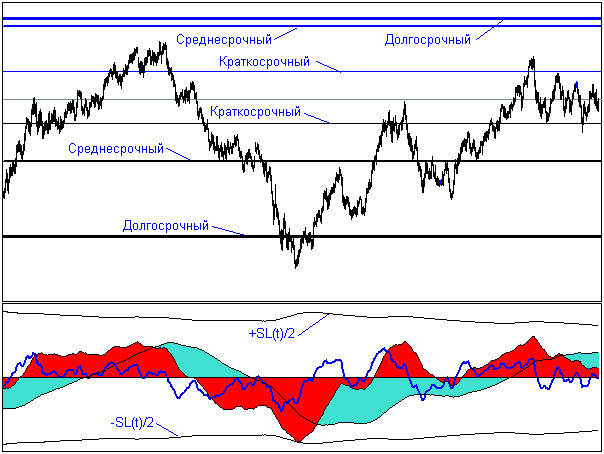

Вложенность трендов. Однако если посмотреть на график цены любого финансового инструмента, то можно заметить очевидный факт: каждая тенденция является составной частью другой более крупной тенденции, и содержит в себе тренды более мелкого масштаба. Т.е. тренд является частью более крупного тренда, но и в себя включает более мелкие элементы. В классической работе Дж. Мэрфи «Технический анализ фьючерсных рынков: теория и практика» отмечено, что результирующее движение цены является результатом простого сложения всех действующих рыночных циклов, включающее тренды различной длительности. Во мнении по этому вопросу достигнуто полное единодушие, расхождения и разногласия возникают только в вопросах классификации и выбора параметров трендов и циклов.

На сегодняшний день сформировалось несколько школ, использующих различные разновидности классификации циклов и объединения их в единую систему, использующие различные принципы и подходы к классификации движений рынка и разную степень рыночного детерминизма. Наиболее распространенными из них является классический подход, использующий периодические циклы, и волновой метод Эллиотта, использующий непериодические циклы импульс-коррекция.

Общим недостатком распространенных подходов является то, что требования корректного применения принципа декомпозиции выполняются с большими ограничениями, а также отсутствует возможность объективного, не зависящего от пристрасти и предубеждений аналитика, разделения совокупного движения рынка на отдельные компоненты в реальном времени, а не постфактум.

Кроме того, связь циклов с параметрами реального движения рыночных цен незначительна или отсутствует вовсе, параметры, приписываемые трендам и циклам, носят субъективный характер, и игнорируются особенности рынка, как сложной системы, предполагающей взаимосвязь всех трендов как единого целого и омникаузальный* характер поведения движений цены.

В некоторой степени от указанных недостатков свободен разработанный нами подход, основанный на использовании стохастических волновых трендов - The Stochastic Wave Trends Method или SWT-метод.

________________

* Омникаузальность - явление, когда целое определяет поведение своих частей, в противоположность партикаузальности, когда части определяют поведение целого. В омникаузальных системах макросостояние системы в целом обеспечивает приоритетную реализацию одних микросостояний и сводит до нуля возможность реализации других. Лучше всего этот механизм иллюстрируется на примере такой системы, как коллектив, который воздействует на индивида, устремляя к нулю вероятности одних его действий и резко повышая вероятности других, причем, как правило, без всяких силовых воздействий — индивид просто не может вести себя иначе.